配偶者を亡くされた方が、その後に配偶者の親族から株式を相続・贈与で取得する際、「姻族関係終了届」の提出有無によって株式の評価方法が大きく変わることをご存知でしょうか。今回は、この届出が持つ税務上の重要性について、具体的な事例を交えてご説明いたします。

姻族関係とは何か

まず、基本的な知識から確認しましょう。

姻族関係の成立と終了

姻族とは、配偶者の血族および血族の配偶者のことを指します。つまり、結婚によって生じる配偶者側の親族との関係です。

この姻族関係は、以下の場合に終了します:

- 離婚した場合 – 自動的に姻族関係は終了

- 配偶者が死亡した場合 – 姻族関係は自動的には終了しません

ここで重要なのは、配偶者が先に亡くなった場合、姻族関係は自然には終了しないという点です。姻族関係を終了させるためには、「姻族関係終了届」を市区町村役場に提出する必要があります。

なぜ姻族関係終了届が税務上重要なのか

非上場株式の評価において、株主の親族関係は評価方法を左右する重要な要素となります。特に、以下の判定に大きく影響します:

- 同族株主の判定

- 中心的な同族株主の判定

- 原則的評価方式と配当還元方式の選択

具体的な事例で理解する

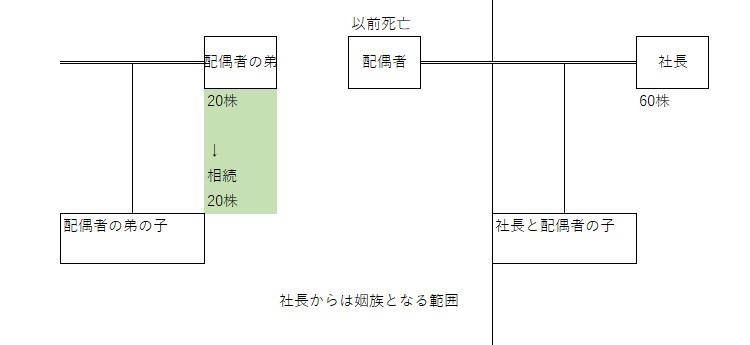

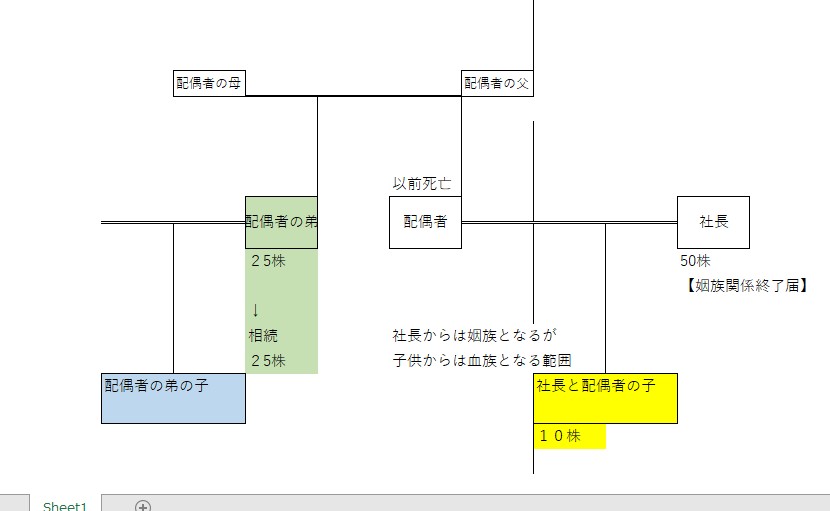

注意 社長の配偶者の弟(義兄弟姉妹)の配偶者は姻族の姻族で親族ではないので先に亡くなってる場合を仮定しています。 この場合社長から見て配偶者の弟の子供は姻族関係終了届が提出されていないと3親等の姻族になり同族株主に該当します。

【ケース設定】

ある会社の株主構成を見てみましょう:

- 社長(あなた):60株保有

- 配偶者:以前に死亡

- 配偶者の弟:20株保有(その後死亡)

- 配偶者の弟の子:20株を相続予定

また、社長と配偶者の間には子供(10株保有)がいるとします。

ケース1:姻族関係終了届を提出していない場合

姻族関係終了届を提出していない場合、配偶者の弟の子は社長の姻族に該当します。3親等の姻族

株式評価の判定プロセス

- 同族株主の判定

- 社長(60株)+ 配偶者の弟の子(20株)+ 社長の子(10株)

- 姻族関係があるため、これらは一つのグループとして判定

- 議決権割合の計算

- 配偶者の弟の子の議決権割合:20株 ÷ 総株式数

- 5%以上の議決権を有することになる

- 評価方法の結論

- 同族株主(社長)のグループに属する

- 議決権5%以上

- → 原則的評価方式が適用される

結果:原則法評価による 高い評価額での課税となる可能性が高い

ケース2:姻族関係終了届を提出している場合

姻族関係終了届を提出している場合、配偶者の弟の子は社長の姻族ではなくなります。

株式評価の判定プロセス

- 同族株主の判定

- 配偶者の弟の子は、社長のグループとは別の株主として判定

- 同族株主以外の株主としての位置づけ

- 課税時期において「同族株主以外の株主」に該当

- 評価方法の結論

- 同族株主以外の株主として

- 議決権割合49%まで

- → 配当還元方式が適用可能

結果:低い評価額での課税となり、税負担が大幅に軽減される

重要な留意点

血族関係は変わらない

姻族関係終了届を提出しても、血族関係は変わりません。

例えば、社長と配偶者の子と、配偶者の弟の子の関係を見てみましょう:

- 株主である社長の子から4親等の血族関係にある

- 姻族関係終了届を提出しても、この血族関係は維持される

- したがって、社長の子が株式を保有している場合は、血族関係による同族判定の影響を受ける可能性がある

- 配偶者の子は社長と配偶者の子グループの同族株主となり原則法による株式評価となる。 同族株主の判定はすべての株主から行う。

届出のタイミング

姻族関係終了届は、配偶者の死亡後いつでも提出可能ですが、株式の相続・贈与が発生する前に提出しておくことが重要です。

実務上のポイント

1. 事前の検討が必要

姻族が株式を保有している場合や、将来的に株式を取得する可能性がある場合は、姻族関係終了届の提出について事前に検討することが重要です。

2. 総合的な判断

姻族関係終了届の提出は、税務面だけでなく、親族関係や感情面での影響も考慮する必要があります。専門家と相談しながら、総合的に判断することをお勧めします。

3. 他の対策との組み合わせ

株式評価対策は、姻族関係終了届だけでなく、以下のような対策と組み合わせることも検討しましょう:

- 無議決権株式の活用

- 持株会社の設立

- 事前の株式移転計画

まとめ

姻族関係終了届の提出は、非上場株式の評価において極めて重要な意味を持ちます。特に、原則的評価方式と配当還元方式の違いは、税負担に数倍から数十倍の差を生じさせることもあります。

配偶者を亡くされた後、配偶者の親族が株式を保有している場合は、この届出の税務上の影響を十分に理解し、適切なタイミングで判断することが重要です。

ただし、この届出は親族関係にも影響を与える重要な決定です。税理士などの専門家と相談しながら、ご家族の状況に応じた最適な選択をすることをお勧めいたします。

ご相談・お問い合わせ

非上場株式の評価や相続対策について、より詳しいご相談をご希望の方は、お気軽にお問い合わせください。

税理士法人松野茂税理士事務所

〒660-0861 尼崎市御園町24 尼崎第一ビル 7F

(阪神尼崎駅徒歩1分)

TEL:06-6419-5140

FAX:06-6423-7500

30年以上の経験を活かし、お客様の状況に応じた最適なアドバイスをご提供いたします。