青色申告の特典で賢く節税!税理士が解説する具体的なメリット

個人事業主の皆様にとって、青色申告は最も効果的な節税対策の一つです。税理士法人松野茂税理士事務所では、30年の実務経験をもとに、青色申告の活用による節税サポートを行っています。

青色申告特別控除で年間最大97,500円の節税効果

65万円の青色申告特別控除とは

青色申告の最大のメリットは、年間65万円の特別控除が受けられることです。この控除を受けるための条件は:

- 弥生会計などの経理ソフトを活用した複式簿記での記帳

- 貸借対照表の作成・提出

- 電子申告または電子帳簿保存法への対応

具体的な節税効果の計算

65万円の控除による実際の節税額は以下の通りです:

計算式:65万円 × (所得税率 + 住民税率10%)

- 所得税率5%の場合:65万円 × 15% = 97,500円の節税

- 所得税率10%の場合:65万円 × 20% = 130,000円の節税

- 所得税率20%の場合:65万円 × 30% = 195,000円の節税

年収が高いほど節税効果が大きくなるため、事業が軌道に乗った個人事業主様には特におすすめです。

赤字の繰越控除で開業初年度も安心

3年間の損失繰越が可能

開業初年度は設備投資や広告宣伝費などの経費が多く、赤字になることがよくあります。青色申告では:

- 赤字を翌年以降3年間繰り越し可能

- 黒字になった年の所得から差し引ける

- 実質的に開業時の投資を3年間で回収できる

例:開業初年度に100万円の赤字 → 翌年200万円の利益が出た場合、実質的な課税所得は100万円に

その他の青色申告特典

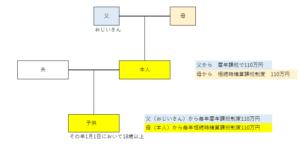

家族への給与支払い

- 青色事業専従者給与の必要経費算入

- 配偶者や親族への適正な給与支払いが可能

特別な経費計上

- 減価償却の特例適用

- 少額減価償却資産(30万円未満)の一括経費計上

弥生会計で簡単に青色申告対応

当事務所では、弥生会計を活用した記帳代行サービスを提供しています。クラウド会計にも対応し、リアルタイムでの財務状況把握をサポートいたします。

サービス内容

- 弥生会計での複式簿記記帳代行

- 青色申告に必要な書類作成

- 電子申告による提出代行

- 年間を通じた節税アドバイス

まとめ

青色申告は個人事業主にとって大きな節税メリットがありますが、適切な記帳と申告書類の作成が必要です。税理士法人松野茂税理士事務所では、30年の経験と弥生会計の専門知識を活かし、お客様の青色申告をトータルサポートいたします。

お気軽にご相談ください

- 📍 〒660-0861 尼崎市御園町24 尼崎第一ビル 7F(阪神尼崎駅徒歩1分)

- 📞 06-6419-5140

初回相談は無料です。青色申告による節税効果を具体的にシミュレーションし、お客様に最適な税務戦略をご提案いたします。青色申告の特典で賢く節税!税理士が解説する具体的なメリット

65万円の青色申告特別控除

経理ソフトなどを利用して複式簿記で貸借対照表を作成すると所得から65万円が控除できます。

どれだけ節税になるかを計算すると65万円X(所得税の税率(5%から最高40%+住民税の税率(10%)ですから

65万円X15% 97,500円税金が安くなります。

赤字の場合は損失を3年間 繰越

開業初年度など経費の支払が多く赤字になる事が多いですが翌年以降の所得から控除する事ができます。

ほかにも青色申告は特典が多くあります。

aoiro-50-top

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00