はじめに

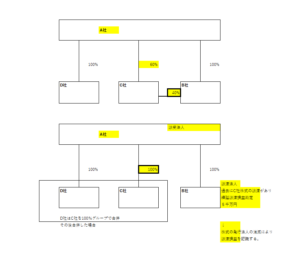

グループ企業の整理統合を進める際、完全支配関係の有無によって税務処理が大きく変わってきます。

グループ内での整理統合を成功させる鍵は、組織再編を実行する前に完全支配関係を構築することです。 この手順を踏むことで、繰越欠損金の引き継ぎやグループ法人税制の適用が可能となり、税務上有利な形で整理統合を進めることができます。

今回は、親会社が子会社株式の90%を保有しているケース(完全支配関係がない場合)における清算時の貸付金処理について、具体的な事例をもとに解説いたします。本事例は、完全支配関係を作ってから組織再編をするとうまくいく実例の1つとなります。

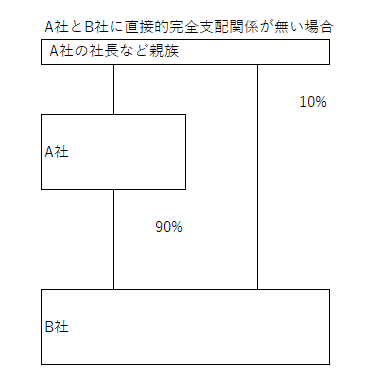

前提条件

株式保有関係

- A社(親会社):B社株式の90%を保有

- A社社長(個人):B社株式の10%を保有

- B社はA社とその社長により10年前に設立

財務状況

- A社からB社への貸付金:1億円

- B社の資産:0円(すでにA社へ売却済み)

- B社の債務:A社からの借入金1億円

- B社の青色欠損金:7,000万円

- その他期限切れ欠損金あり

ケース1:A社が寄付金で処理した場合

A社の会計処理と税務処理

会計処理

(借方)寄付金 100,000,000円 / (貸方)貸付金 100,000,000円

税務上の取扱い

- 寄付金の損金算入限度額を超える金額は損金不算入となります

- 完全支配関係がないため、全額を損金算入することはできません

B社の会計処理と税務処理

会計処理

(借方)借入金 100,000,000円 / (貸方)債務免除益 100,000,000円

税務上の取扱い

- 法人間に完全支配関係がないため、グループ法人税制の適用はありません

- 債務免除益 1億円が課税所得となります

- 青色欠損金 7,000万円で相殺

- 残額 3,000万円

- 期限切れ欠損金 3,000万円で相殺可能

重要なポイント

- A社は寄付金の損金限度額を超える部分を損金算入できません

- A社はB社の繰越欠損金を引き継ぐことができません

完全支配関係がある場合との比較

前回の投稿(完全支配関係がある場合)では、以下のようになります。完全支配関係がある場合の解説

グループ法人税制の適用あり

- A社の寄付金1億円とB社の債務免除益1億円がグループ法人税制により全額別表調整される

- A社はB社の繰越欠損金7,000万円を引き継ぐことが可能

このように、完全支配関係の有無で税務上の取扱いが大きく異なります。

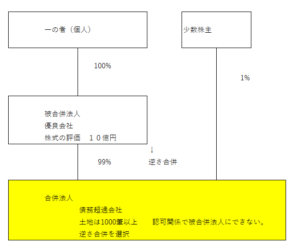

ケース2:合併による整理を検討する場合

適格合併の課題

B社が債務超過の状態では、以下の問題が生じます。

株式交付の困難性

- B社の資産価値が0円

- B社の個人株主(A社社長)に対してA社株式を交付できない

- 適格要件を満たせない可能性が高い

非適格合併となった場合

- 資産・負債を時価で引き継ぐ

- 繰越欠損金は一切引き継げない

実務上の有効な解決策

完全支配関係の構築

具体的な手順

- B社を清算または合併する前に、A社とB社の完全支配関係を作る

- B社の個人株主(A社社長)からB社株式をA社が取得する

- 取得価額は1円以上であればよい

この方法のメリット

- 清算でも合併でもB社の繰越欠損金の引き継ぎが可能になる

- グループ法人税制の適用が受けられる

貸倒処理について

A社が貸倒処理を選択した場合は、論点が少ないため今回は割愛させていただきます。実務上は、寄付金処理よりも貸倒損失として処理する方が、損金算入の面で有利になるケースが多いでしょう。

注意すべき点:欠損等法人の規定

完全支配関係を構築してから清算・合併する方法は、グループ内の整理統合の場合に有効な手法です。

ただし、グループ外から繰越欠損金のある会社を取得した場合は、以下の点に注意が必要です。

- 欠損等法人の規定が適用される

- 一定の要件を満たさない場合、繰越欠損金の引き継ぎに制限がかかる

- 租税回避行為とみなされる可能性がある

まとめ

完全支配関係の有無は、グループ企業の整理統合における税務処理に大きな影響を与えます。

実務上の重要ポイント

- 完全支配関係がない場合、グループ法人税制の適用は受けられない

- 繰越欠損金を活用したい場合は、事前に完全支配関係を構築する

- 少数株主からの株式取得は1円以上で可能

- 欠損等法人の規定には十分な注意が必要

グループ企業の整理統合をご検討の際は、タイミングや手順によって税務上の取扱いが大きく変わります。早めの段階でご相談いただくことで、より有利な方法をご提案することが可能です。

税理士法人松野茂税理士事務所

〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

(阪神尼崎駅徒歩1分)

TEL: 06-6419-5140

FAX: 06-6423-7500

専門分野:組織再編・M&A・相続対策

対応業務:法人税・所得税・相続税・記帳代行(弥生会計・クラウド会計)

お気軽にご相談ください。