税理士法人松野茂税理士事務所

組織再編担当より

はじめに

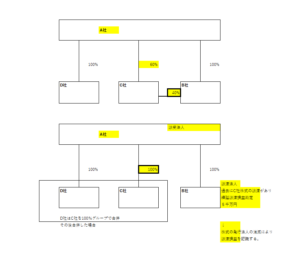

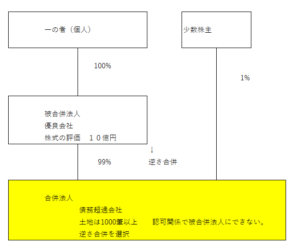

完全子会社を吸収合併するケースは、グループ内再編で頻繁に発生します。適格合併では会計上と税務上の仕訳が異なるため、別表調整が複雑になりがちです。本記事では、エクセルを使った実務的なアプローチで、別表調整の考え方をステップバイステップで解説します。 100%完全子会社の場合は無対価適格合併となります。

前提:適格合併とは

適格合併とは、税制適格要件を満たした合併で、資産・負債を帳簿価額で引き継げる合併です。

繰越欠損金の使用制限に注意!

M&Aで子会社株式を取得した場合など、支配関係が5年未満の場合は、繰越欠損金や特定資産譲渡等損失額の損金算入に制限がかかります。

重要なアドバイスポイント:

- 合併法人の合併事業年度開始日の5年前から支配関係が継続していれば制限なし

- 仮にM&Aにより子会社株式を取得した場合などは【合併法人の合併事業年度開始の日の5年前の日(または設立美のいずれか遅い日)から支配関係が継続している。】などの条件を見たいしている場合は繰越欠損金及び特定譲渡資産の損失額の制限はかかりませんので5年経過してから合併するように助言することが重要です。

みなし共同事業要件(5年未満でクリアする方法)

5年未満でも以下の要件を満たせば使用制限を回避できます:

A. 事業関連性要件

被合併法人と合併法人の主要事業が相互に関連していること。シナジー効果を目的とした合併なら通常満たします。

B. 事業規模要件

関連事業の規模比較で、その割合がおおむね5倍を超えないこと。

- 比較指標:売上高、従業員数、資本金等

- いずれか1つでも満たせばOK

C. 経営参画要件(特定役員引継要件)

事業規模要件を満たせない場合の代替要件。被合併法人の特定役員(社長、副社長、代表取締役等)が合併後も合併法人の特定役員として経営参画することが見込まれること。

設例:A社がB社(完全子会社)を合併

前提条件

A社(合併法人)

- B社株式の簿価:50,000円

B社(被合併法人)の貸借対照表

| 資産 | 100,000円 | 負債 | 60,000円 |

|---|---|---|---|

| 未払法人税等 | 1,000円 | ||

| 資本金 | 10,000円 | ||

| 利益剰余金 | 29,000円 |

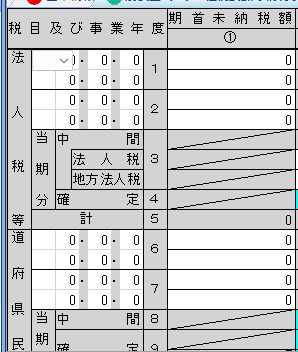

未払法人税等の内訳

- 法人税+地方法人税+住民税:800円

- 事業税:200円

申告実務の重要ポイント

被合併法人B社の最終申告

- 提出先: 合併法人A社の所轄税務署

- 申告書の名称: 「株式会社A社(被合併法人株式会社B社)」

- 利用者識別番号: A社の番号を使用

- 地方税: 原則A社の番号(自治体により異なる場合あり)

- 添付書類: 「組織再編に係る主要な事項の明細書」を作成

別表調整の実務手順(エクセル活用法)

慣れると頭の中でできますが、最初はエクセルで丁寧に仕訳を分解していきましょう。

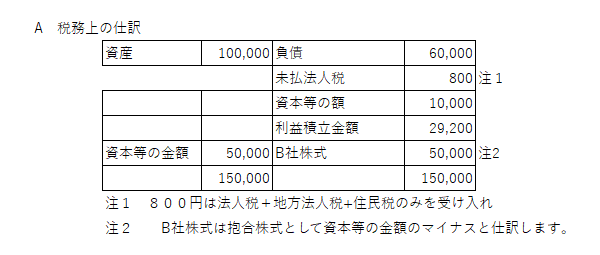

ステップ1:税務上の仕訳を作成

注1: 事業税200円は利益積立金額に含めます(損金算入時期の問題)

注2: 抱合株式は資本等の金額のマイナスとして処理

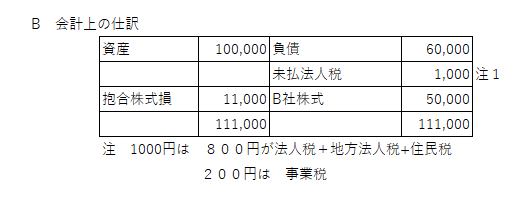

ステップ2:会計上の仕訳を作成

会計上は、B社株式の簿価50,000円と受け入れる純資産39,000円(100,000-60,000-1,000)の差額11,000円が抱合株式損となります。

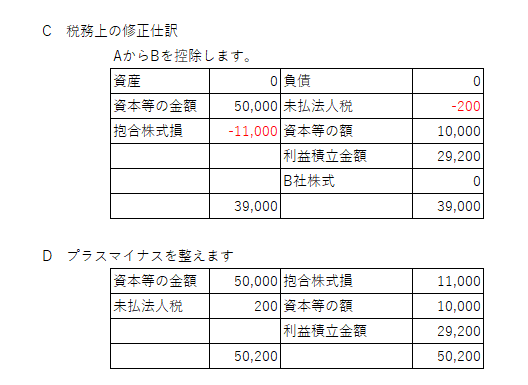

ステップ3:税務修正仕訳を作成(A-B)

税務上の仕訳から会計上の仕訳を控除します:難しいのでエクセルを利用すると正しい数字が簡単にできます。

日頃行わない税務修正仕訳は細心の注意を払って作ります。

合計 50,200円

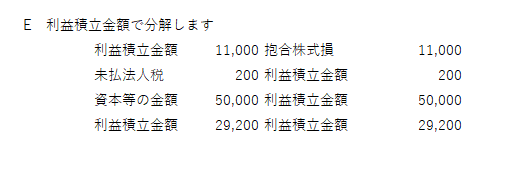

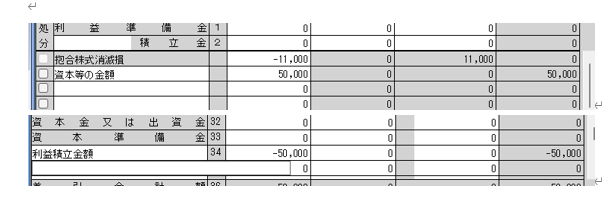

ステップ4:利益積立金額で分解(別表調整の核心)

最終的な別表調整:

ポイント: 最重要事項です 期中で調整すると難しくてなかなか作業が進みません。期首でまとめて調整している事務所が多いと思います。

抱合株式の消滅損は別表4で加算して別表5に数字が連動しますが利益積立金額のマイナスを入れて0円にします。

未払法人税は理屈では期中に合併により追加しますが、期首に調整した方が間違いは少なくなり理解しやすいです。

期首の数字を加算すると自動で出来上がります。ここは実践すれはできます。

資本等のマイナス 利益積立金額のプラスの仕訳も 期首に趙瀬した方が間違いは少なくなります。

最後の仕訳はプラスマイナす同額なので何もしません。

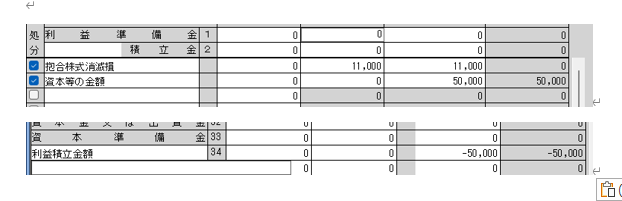

別表五(一)への入力実務

実務上の工夫

- 抱合株式の処理

別表4の抱合株式加算留保を0に直接数字を入れます。

資本等の金額50,000 利益積立金額50,000円の数字を直接いれます。

理論では下の図が正しいのですが 利益処分にチェックを入れているので いろいろ面倒な調整が必要になります。

実はこの方法は私はしません。ソフトが組織再編のに対応していないからです

- おすすめの方法:期首調整

- エクセルで別表五を作成し、期首残高に直接入力 最終の残高が合うように調整すればよいのです。

- 繰越利益の再調整を避けられる

- 納税充当金なども期首で調整すれは簡単です。 期首未納税額などに数字をいれると自動で調整されます。

- ソフト入力のコツ

- 法人税ソフトによって入力方法が異なる

- 複雑な場合は期首で一括調整する方が簡単

- 工夫して別表五を作成しましょう

抱合株式と資本等の金額

重要な取扱い:

- 抱合株式の簿価は資本等の金額から減算される

- 資本等の金額が減少しても、住民税均等割は減少しない

- 均等割は「資本金+資本準備金」のいずれか大きい金額で計算されるため

まとめ:実務での注意点

チェックリスト

- [ ] 支配関係の継続期間を確認(5年未満の場合は繰越欠損金制限に注意)

- [ ] みなし共同事業要件の検討(5年未満の場合)

- [ ] 最終申告書の提出先・名義を確認

- [ ] 組織再編に係る主要な事項の明細書を作成

- [ ] エクセルで税務上・会計上・修正仕訳を作成

- [ ] 利益積立金額での分解を正確に行う

- [ ] 別表五の期首調整を検討

- [ ] 住民税均等割への影響を確認

エクセル活用のメリット

- 仕訳の整合性を確認できる

- 複雑な調整でもミスを防げる

- 検算が容易

- 後日の検証や説明に使える

- 慣れれば頭の中で処理できるようになる

実務Q&A

Q1. なぜ事業税だけ利益積立金額に含めるの?

A. 事業税は損金算入時期が翌期のため、未払事業税200円は税務上の負債として認識されません。したがって、税務上の仕訳では利益積立金額29,200円(利益剰余金29,000円+事業税200円)として処理します。

Q2. 抱合株式損はなぜ損金不算入?

A. 親会社が保有する子会社株式(抱合株式)は、合併により消滅しますが、これは単なるグループ内の資産の組み替えに過ぎません。実質的な損失ではないため、税務上は損金として認められません。

Q3. 別表五の作成で一番ミスしやすいポイントは?

A. 資本等の金額と利益積立金額の振り替え処理です。特に抱合株式がある場合、資本等の金額の加算・減算と利益積立金額の調整が複雑になります。エクセルで必ず検算しましょう。

おわりに

適格合併の別表調整は、最初は複雑に感じますが、エクセルで仕訳を分解する方法をマスターすれば、確実に処理できるようになります。

実務での心構え:

- 丁寧に仕訳を分解する

- 検算を怠らない

- わからないときは先輩税理士に相談

- 組織再編は高度な専門知識が必要な分野

- 当事務所の強みを活かして、クライアントに最良のサービスを提供しましょう

組織再編・M&Aは当事務所の得意分野です。クライアントの成長をサポートする重要な業務として、正確かつ迅速に対応していきましょう!

参考文献・関連資料

- 法人税法第62条の5(適格合併)

- 法人税基本通達1-4-2(抱合株式の処理)

作成: 税理士法人松野茂税理士事務所

所在地: 〒660-0861 尼崎市御園町24 尼崎第一ビル7F

TEL: 06-6419-5140

本記事は実務担当者向けの解説であり、個別具体的なケースについては必ず上席税理士の確認を受けてください。