はじめに

非上場株式の相続税評価において、「配当還元法」は原則的評価方法に比べて大幅に評価額を下げることができる有利な評価方法です。しかし、同族株主がいない会社では、株主構成によって評価方法が変わるため、慎重な対策が必要です。今回は、同族株主のいない会社における配当還元法の適用要件と、それを活用した節税戦略について解説します。

同族株主のいない会社とは

財産評価基本通達では、「同族株主」とは、課税時期において株主の一人およびその同族関係者の議決権割合の合計が30%以上となるグループに属する株主を指します。したがって、「同族株主のいない会社」とは、どの株主グループも議決権割合が30%未満の会社を意味します。

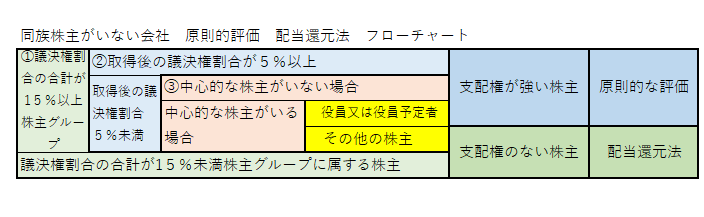

配当還元法の適用判定フロー

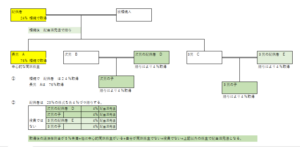

1. 15%基準による第一段階の判定

課税時期において、株主の一人と同族関係者の議決権割合の合計額によって、次のように判定されます。

議決権割合15%以上のグループ:

- このグループ内の株主が取得した株式は、会社への支配力の程度に応じて、原則的評価方法または配当還元法で評価されます

議決権割合15%未満のグループ:

- このグループ内の株主が取得した株式は、個人の議決権割合に関係なく、すべて配当還元法で評価されます

2. 15%以上グループ内での判定(5%基準)

議決権割合15%以上のグループに属する株主については、さらに次の基準で判定します。

個人の議決権割合が5%以上:

- 原則的評価方法(類似業種比準方式、純資産価額方式等)で評価

個人の議決権割合が5%未満:

- 次の「中心的な株主」の有無により判定

3. 中心的な株主の有無による判定

中心的な株主の定義: 株主の一人およびその同族関係者が持つ議決権の合計が15%以上のグループの中で、単独で10%以上の議決権を有している株主

中心的な株主がいる場合:

- 議決権割合5%未満で、かつ役員等でない株主 → 配当還元法

- それ以外 → 原則的評価方法

中心的な株主がいない場合:

- 議決権割合5%以上 → 原則的評価方法

- 議決権割合5%未満 → 原則的評価方法(配当還元法ではない点に注意)

その会社に中心的な株主がいなくなると 今まで配当還元法で評価できていた株主も原則的な評価方法となります。株式の分散の際には留意してください。

具体的な事例で理解する

以下のような株主構成の会社で相続が発生した場合を見てみましょう。

相続前の株主構成

- A田中グループ: 25%(田中太郎が保有)

- B山本グループ: 25%(山本一郎が保有)

- C佐藤グループ: 18%

- Dその他: 15%未満の複数グループ

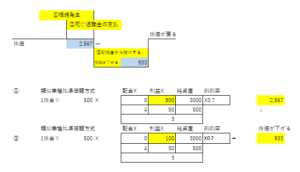

ケース1: A田中グループでの相続

相続後の株主構成:

- 長男: 15%

- 次男: 5%

- 長女: 5%

評価方法の判定:

- A田中グループは議決権割合25%で15%以上のため、各相続人の個別判定が必要

- 長男は15%(5%以上) → 原則的評価方法 長男は【中心的な株主】

- 次男は5%(5%以上) → 原則的評価方法

- 長女は5%(5%以上) → 原則的評価方法

結果: 相続人全員が原則的評価方法により評価されます

ケース2: B山本グループでの相続

相続後の株主構成:

- 長男: 9%

- 次男: 8%

- 三男: 4%

- 長女: 4%

評価方法の判定:

- B山本グループは議決権割合25%で15%以上のため、各相続人の個別判定が必要

- 全員が10%未満のため、B山本グループ内に「中心的な株主」はいない

- ただし、A田中グループの長男(15%)が会社全体の「中心的な株主」10%以上に該当

- 長男は9%(5%以上) → 原則的評価方法

- 次男は8%(5%以上) → 原則的評価方法

- 三男は4%(5%未満)で役員でない → 配当還元法

- 長女は4%(5%未満)で役員でない → 配当還元法

結果: 三男と長女は配当還元法の適用が可能

ケース3: Dその他グループでの相続

評価方法の判定:

- グループの議決権割合が15%未満

- 個人の議決権割合に関係なく、すべて配当還元法で評価

節税のための実務戦略

戦略1: 種類株式の活用

無議決権株式の発行:

- 相続財産となる株式を無議決権株式に転換することで、議決権割合をコントロール

- 5%未満の議決権割合に調整し、配当還元法の適用を受けられる可能性

注意点:

- 種類株式の発行には定款変更が必要

- 他の株主への影響も考慮が必要

戦略2: 計画的な株式の分散

生前贈与による分散:

- 相続前に株式を分散させ、相続人の議決権割合を5%未満に調整

- 「その他の株主」に該当させることで配当還元法を適用

相続による分散:

- 遺言により複数の相続人に株式を分散

- 各相続人の議決権割合を5%未満に設定

戦略3: 中心的な株主の維持

重要なポイント: 中心的な株主が存在する限り、5%未満かつ役員等でない株主は配当還元法の適用を受けられます。逆に、中心的な株主がいなくなると、4%未満でも原則的評価方法となってしまいます。

実務上の対応:

- 少なくとも一人の株主が10%以上の議決権を維持できるよう計画

- 相続対策と経営権の維持のバランスを考慮

実務上の注意点

1. 役員等の範囲に注意

配当還元法が適用される「その他の株主」に該当するためには、役員等でないことが要件となります。

役員等に該当する者:

- 会社法上の取締役、監査役等

- 会計参与

- 使用人兼務役員を含む(従業員兼務でも役員は対象外)

2. 株式分散のタイミング

生前贈与の場合:

- 贈与税の負担と相続税の節税効果を比較検討

- 相続時精算課税制度の活用も検討

相続による分散の場合:

- 遺言による指定が確実

- 遺産分割協議による場合は、相続人間の合意が必要

3. 事業承継との整合性

株式を分散させることで節税効果は得られますが、会社経営への影響も考慮が必要です。

検討事項:

- 経営権の確保(過半数の議決権維持)

- 後継者への集中と節税のバランス

- 種類株式による経営権と財産権の分離

4. 税務調査での論点

配当還元法を適用した場合、以下の点が税務調査で確認されることがあります。

確認されるポイント:

- 株主名簿の整備状況

- 同族関係者の範囲の判定

- 議決権数の計算の正確性

- 名義株でないことの確認

まとめ

同族株主のいない会社における配当還元法の活用は、大きな節税効果をもたらす可能性があります。しかし、株主構成の変化により評価方法が変わるため、以下の点に注意した対策が必要です。

ポイント:

- 15%基準と5%基準を正確に理解する

- 中心的な株主の存在が重要な意味を持つ

- 種類株式や生前贈与を活用した計画的な対策

- 節税と経営権のバランスを考慮

- 専門家による継続的なモニタリング

相続対策は、税制改正や会社の状況変化にも対応しながら、長期的な視点で進めることが重要です。具体的な対策をご検討の際は、税理士にご相談されることをお勧めします。

税理士法人松野茂税理士事務所

相続税対策、事業承継、M&Aに関するご相談を承っております。

📍 〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F(阪神尼崎駅徒歩1分)

📞 06-6419-5140

📠 06-6423-7500