ブログ

Blog

-

4回 事前確定届出給与のポイント 【尼崎の税理士法人がスタッフ向けに解説】

こんにちは。税理士法人松野茂税理士事務所の松野です。 今回は、法人税実務において非常に重要な「事前確定届出給与」について、30年の実務経験を踏まえて詳しく解説いたします。役員賞与を適切に損金算入するためには、この制度の正確な理解が不可欠です... -

繰越欠損金を使うには期中合併・期首合併のどちらが有利 | 尼崎の税理士法人松野茂税理士事務所の解説

組織再編シリーズ 連載 グループ内の適格合併なので支配関係は5年以上なので欠損金の引継制限 欠損金の使用制限 特定資産譲渡等損失の制限はあまり考える必要はありません。 次の合併法人での決算で繰越欠損金を使うための留意点をまとめてみました。 ①... -

3回 定期同額給与の実務Q&A【尼崎の税理士法人がスタッフ向けに解説】

役員報酬の設定は、法人税の損金算入において極めて重要なテーマです。定期同額給与の要件を満たさなければ、役員報酬が損金不算入となり、思わぬ税負担が発生する可能性があります。 今回は、実務でよく遭遇する定期同額給与に関する疑問について、具体的... -

純資産価額方式による子会社の株価上昇と持株会社の株価上昇の関係 | 尼崎の税理士法人の解説

株価引き下げシリーズ 第3回 持株会社と子会社株価上昇の連動メカニズム 持株会社は子会社株式を主な資産として保有するため、子会社株価が上昇すると持株会社の貸借対照表上の「投資有価証券(子会社株式)」の評価額が増加し、純資産の部(評価差額を含む... -

【会社分割】及び【株式移転+会社分割】・【株式交換】による株価の引き下げ効果 |尼崎の税理士法人による解説

組織再編による株価引き下げシリーズ 第2回 はじめに 【会社分割】及び【株式移転+会社分割】・【株式交換】など節税目的で組織再編を行うと、総則6項で株式の評価は否認される可能性があります。 事業承継や継続的な会社経営などの目的で経済的な合理性... -

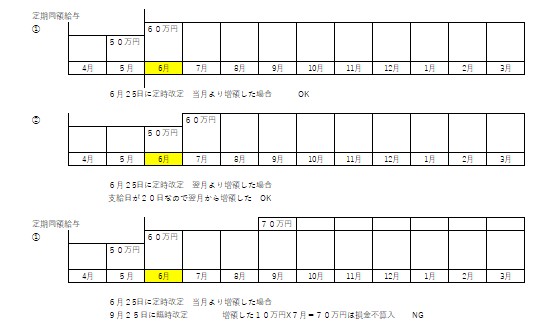

2回 定期同額給与で求められる「同額期間」【尼崎の税理士法人がスタッフ向けに解説】

定期同額給与の実務で最も誤解されやすいのが、「いつからいつまで同額でなければならないのか」という期間の考え方です。 今回は、定期同額給与において同額が求められる期間について、4月から翌3月決算法人を図解とともに分かりやすく解説します。 基... -

会社規模による非上場株式の評価と合併による株価引き下げ効果 | 尼崎の税理士法人による解説

注意点 合併直後は類似業種比準方式による評価はできません。 比準要素が適正に計算されないため合併後3年目から類似業種比準方式により計算が可能です。3年間の時間的な余裕が必要です。【株式・公社債の評価の実務(大蔵財務協会) 【合併後に課税... -

合併直後の類似業種比準方式の適用の可能性 | 尼崎の税理士法人の解説

組織再編による株価引き下げシリーズ 第3回重要なのは【会社の実態が変化するかの事実認定】書籍の内容をレポートします。 課税時期が合併事業年度及び合併の翌事業年度では類似業種比準方式が制限される! 課税時期が合併時事業年度及び合併の翌事業年... -

1回 定期同額給与の基本【尼崎の税理士法人がスタッフ向けに解説】

1. 定期同額給与の基本要件 定期同額給与として損金算入が認められるためには、以下の2要件を満たす必要があります。 (1)支給時期が1月以下の一定期間ごとであること 原則: 毎月同じ日に支給 例外が認められる場合: 支給日が休日のため前後する場合 資... -

外航船の修理における消費税の輸出免税 ~船会社のマネージメント会社と代理契約する場合~ | 尼崎の税理士が解説

こんにちは、税理士法人松野茂税理士事務所です。今回は、外航船の修理について、船会社そのものではなく「船主の代理人としてのマネージメント会社」と契約する場合の消費税の取扱いについて解説します。 (船舶運航事業者等の求めに応じて行われる修理の...