はじめに

小規模宅地等の特例における「家なき子特例」で、実務上最も理解が難しい論点の一つが、2世帯住宅と普通住宅での適用可否の違いです。

本記事では、租税特別措置法69条の4第3項第2号ロのかっこ書きを丁寧に読み解きながら解説します。

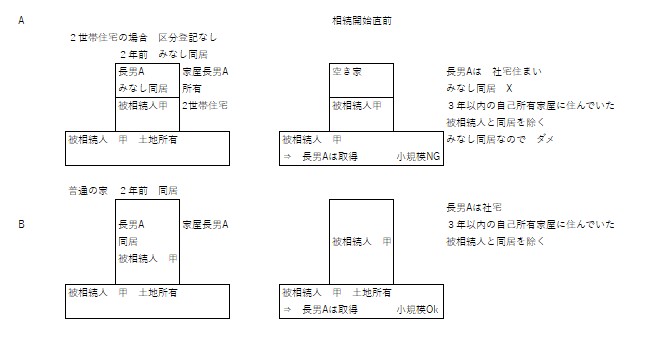

相続開始に日の2年前に2世帯住宅から社宅に引っ越した場合結論を先に示します。比較に普通住宅の場合も説明しています。

| ケース | 建物形態 | 居住形態 | 家なき子特例 |

|---|---|---|---|

| ケースA | 2世帯住宅 | みなし同居? | 適用不可 ❌ |

| ケースB | 普通住宅 | 同居 | 適用可能 ✅ |

区分登記のないものを解説していますが結果は区分登記ありの場合と同じになります。

区分登記のあるものは簡単に理解できると思います。

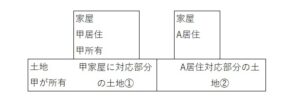

事例設定

共通の前提条件

- 土地:被相続人甲が所有

- 建物:長男Aが建築・所有

- 2年前まで:被相続人甲と長男Aが同じ建物に居住

- 2年前:長男Aが会社都合で社宅に転居

- 相続開始時:長男Aは社宅居住中(自己所有家屋は相続開始の日の2年前に引っ越し)

- 相続後:長男Aが土地を取得

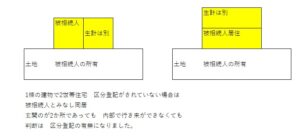

ケースA:2世帯住宅の場合

┌─────────────┐

│ 2階:長男A専用 │ ← 独立した生活空間

│ (キッチン・風呂)│

├─────────────┤ ← 内部で行き来不可

│ 1階:被相続人甲 │ ← 独立した生活空間

│ (キッチン・風呂)│

└─────────────┘

【構造上の独立性あり → みなし同居】

ケースB:普通住宅の場合

┌─────────────┐

│ 長男A + 被相続人甲 │

│ │ ← 共同生活空間

│ (共用キッチン・風呂)│

└─────────────┘

【同居】

条文を見てみましょう

租税特別措置法第69条の4第3項第2号ロ(1)

家なき子特例の要件として、次のように規定されています:

相続開始前3年以内に日本国内にある当該親族、当該親族の配偶者、当該親族の三親等内の親族又は当該親族と特別の関係がある法人として政令で定める法人が所有する家屋**(当該相続の開始の直前において当該被相続人の居住の用に供されていた家屋を除く。)**に居住したことがないこと

条文の構造

【原則】

相続開始前3年以内に自己所有の家屋に居住していないこと

【例外=かっこ書き】

ただし「被相続人の居住の用に供されていた家屋」は除く

↓

被相続人が住んでいた家屋については、

3年要件の判定から除外する(カウントしない)

↓

つまり、被相続人と同居していた家屋については、

3年以内に住んでいても家なき子特例を使える

(しかし 2世帯住宅のみなし同居は同居していたのではないので使えない)

核心:「被相続人の居住の用に供されていた家屋」とは何か

この条文の意味

**「被相続人の居住の用に供されていた家屋」**とは:

- 被相続人が実際に生活していた空間

- 被相続人の生活の本拠

かっこ書きの効果:

- この家屋については、3年要件の判定から除外される

- つまり、被相続人と同じ家屋に住んでいた場合、その期間はカウントされない

- したがって、被相続人と同居していた場合は家なき子特例が使える

みなし同居は同居でない。家なき子使えない。

2つのケースでの違い

ケースA:2世帯住宅の場合

被相続人甲の生活空間

- 1階部分のみ

- 独立したキッチン、浴室、トイレ

- 2階には行けない(構造上)

長男Aの生活空間

- 2階部分のみ

- 独立したキッチン、浴室、トイレ

- 1階には行けない(構造上)

重要なポイント → 「被相続人の居住の用に供されていた家屋」= 1階部分のみ → 長男Aは1階部分には住んでいなかった → 長男Aが住んでいた2階部分は「被相続人の居住の用に供されていた家屋」ではない → かっこ書きで除外されない → 2階部分に住んでいた期間は3年要件にカウントされる

ケースB:普通住宅の場合

被相続人甲の生活空間

- 建物全体を使用

- リビング、キッチン、浴室などを共用

長男Aの生活空間

- 建物全体を使用

- リビング、キッチン、浴室などを共用

重要なポイント → 「被相続人の居住の用に供されていた家屋」= 建物全体 → 長男Aも建物全体に住んでいた → 長男Aが住んでいた空間は「被相続人の居住の用に供されていた家屋」に含まれる → かっこ書きで除外される → 建物全体に住んでいた期間は3年要件にカウントされない

条文適用の結論

ケースA:2世帯住宅の場合

Step 1:長男Aは3年以内に自己所有の家屋(2階部分)に住んでいた → 原則として家なき子特例は使えない

Step 2:しかし、かっこ書きを確認 → その家屋は「被相続人の居住の用に供されていた家屋(1階部分)」か? → NO(長男Aは2階、被相続人は1階で別々)

Step 3:かっこ書きの例外に該当しない → 2階部分は3年要件の判定対象となる → 3年以内に自己所有の家屋(2階)に住んでいたので要件を満たさない

結論:家なき子特例 ❌ 適用不可

ケースB:普通住宅の場合

Step 1:長男Aは3年以内に自己所有の家屋(建物全体)に住んでいた →

Step 2:しかし、かっこ書きを確認 → その家屋は「被相続人の居住の用に供されていた家屋(建物全体)」 → YES(長男Aも被相続人も建物全体を共用)

Step 3:かっこ書きの例外に該当 → 建物全体は3年要件の判定から除外される → 3年以内に住んでいた期間はカウントされない → 3年要件を満たす

結論:家なき子特例 ✅ 適用可能

「同居」と「みなし同居」の違いを理解する

「同居」とは

- 被相続人と親族が同じ生活空間を共有している状態

- リビング、キッチン、浴室などを共同使用

- 生活空間が重なり合っている

「みなし同居」とは

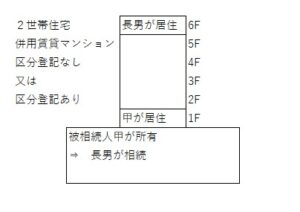

- 構造上は独立しているが、登記上は1棟の建物

- 各自が独立した生活空間を持つ

- 内部で行き来できない

- 生活空間は重なり合っていない

- 小規模宅地の特例の緩和措置

条文との関係

かっこ書き「被相続人の居住の用に供されていた家屋」の意味

【同居の場合】

被相続人の生活空間 = 建物全体

相続人の生活空間 = 建物全体

→ 重なり合っている → かっこ書きに該当

→ この家屋は3年要件の判定から除外

→ 3年以内に住んでいてもカウントされない

→ 家なき子特例OK ✅

【みなし同居の場合】

被相続人の生活空間 = 1階部分のみ

相続人の生活空間 = 2階部分のみ

→ 重なり合っていない → かっこ書きに該当しない

→ 2階部分は3年要件の判定対象

→ 3年以内に住んでいた期間がカウントされる

→ 家なき子特例NG ❌

図解:2つのケースの比較

ケースA:2世帯住宅(みなし同居)

【2年前の状況】

┌─────────────┐

│ 2階:長男A │ ← 長男Aの生活空間

├─────────────┤

│ 1階:甲 │ ← 被相続人の生活空間

└─────────────┘

↓

長男A転居(社宅へ)

↓

【相続開始時】

┌─────────────┐

│ 2階:空き家 │

├─────────────┤

│ 1階:甲 │ ← 被相続人の生活空間

└─────────────┘

【条文適用】

長男Aが住んでいた2階 ≠ 被相続人の生活空間(1階)

→ かっこ書きに該当しない

→ 2階に住んでいた期間は3年要件の判定対象

→ 3年以内に自己所有の家屋に住んでいた

→ 家なき子特例 ❌ NG

ケースB:普通住宅(同居)

【2年前の状況】

┌─────────────┐

│ 長男A + 甲 │ ← 共同の生活空間

│(共用スペース)│

└─────────────┘

↓

長男A転居(社宅へ)

↓

【相続開始時】

┌─────────────┐

│ 甲のみ │ ← 被相続人の生活空間

└─────────────┘

【条文適用】

長男Aが住んでいた建物全体 = 被相続人の生活空間(建物全体)

→ かっこ書きに該当する

→ 建物全体は3年要件の判定から除外

→ 3年以内に住んでいた期間はカウントされない

→ 家なき子特例 ✅ OK

なぜこのような違いが生じるのか

かっこ書きの趣旨

この規定は、**「被相続人と同居していた親族を家なき子から排除しない」**ためのものです。

立法趣旨:

- 被相続人と同居していた親族が、何らかの理由で転居した場合

- 被相続人と生活を共にしていた家屋については、特別に配慮する

- その家屋に住んでいた期間は、3年要件の判定から除外する

- したがって、被相続人と同居していた親族でも家なき子特例を使える

かっこ書きの効果: 被相続人が住んでいた家屋 = 3年要件の判定対象から除外 → その家屋に3年以内に住んでいても、カウントされない → 実質的に、同居親族を救済する規定

2世帯住宅が適用されない理由

2世帯住宅(みなし同居)の場合:

- 構造上独立しており、もともと別々の生活をしていた

- 被相続人の生活空間(1階)と相続人の生活空間(2階)は異なる

- 相続人が住んでいた2階部分は「被相続人の居住の用に供されていた家屋」ではない

- したがって、かっこ書きの救済規定は適用されない

- 通常の3年要件が適用され、家なき子特例は使えない

普通住宅(同居)が適用される理由

普通住宅で同居していた場合:

- 建物全体を被相続人と相続人が共同で使用

- 相続人が住んでいた空間 = 被相続人が住んでいた空間

- その家屋は「被相続人の居住の用に供されていた家屋」そのもの

- したがって、かっこ書きの救済規定が適用される

- 3年以内に住んでいた期間はカウントされず、家なき子特例が使える

実務上の重要ポイント

1. 建物の構造を正確に把握する

家なき子特例を検討する際は:

✅ 確認すべき事項

- 建物図面(構造上の独立性)

- 各階の設備(キッチン、浴室、トイレ)

- 内部階段の有無

- 実際の生活実態

❌ 思い込みに注意

- 「みなし同居だから同居と同じ」は誤り

- 登記の形式だけで判断しない

2. 条文のかっこ書きを丁寧に読む

【条文の読み方】

「3年以内に自己所有の家屋に住んでいないこと」

↓ ただし

「被相続人の居住の用に供されていた家屋を除く」

↓ つまり

被相続人が実際に生活していた空間については除外

3. 「被相続人の生活空間」を特定する

2世帯住宅の場合 → 被相続人が実際に使用していた部分のみ → 通常は1階または2階の一方のみ

普通住宅の場合 → 建物全体が被相続人の生活空間

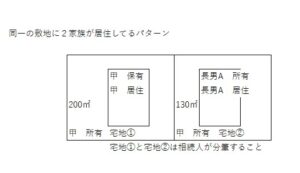

類似事例での注意点

パターン1:親子リレー型

事例:

- 最初は親が建物全体に居住

- 途中から子が2階に引っ越してきて2世帯住宅化

- その後、子が転居

判定: 子が居住していた時期の建物の状態を確認 → 2世帯住宅として独立していれば、かっこ書きに該当しない → 家なき子特例NG

パターン2:完全同居から2世帯へ改修

事例:

- 最初は普通の家で同居

- 途中でリフォームして2世帯住宅化

- その後、子が転居

判定: 相続開始直前の状態で判断 → 2世帯住宅として独立していれば、かっこ書きに該当しない → 家なき子特例NG ただし、改修時期や実態は詳細に確認が必要

条文解釈のまとめ

租税特別措置法69条の4第3項第2号ロ(1)の正確な読み方

【原則】

相続開始前3年以内に自己所有の家屋に居住したことがないこと

【かっこ書き=例外】

(被相続人の居住の用に供されていた家屋を除く)

【意味】

被相続人が実際に生活していた空間については、

3年要件の判定対象から除外する(カウントしない)

↓

被相続人と同居していた家屋に3年以内に住んでいても、

その期間はカウントされないため、家なき子特例を適用できる

【適用】

2世帯住宅:被相続人の生活空間 = 1階のみ

相続人の生活空間 = 2階のみ

→ 重なっていない → かっこ書きに該当しない

→ 2階は3年要件の判定対象

→ 3年以内に住んでいた期間がカウントされる

→ 家なき子NG ❌

普通住宅:被相続人の生活空間 = 建物全体

相続人の生活空間 = 建物全体

→ 重なっている → かっこ書きに該当

→ 建物全体は3年要件の判定から除外

→ 3年以内に住んでいた期間はカウントされない

→ 家なき子OK ✅

実務家へのアドバイス

この論点は、条文の正確な読解が求められる典型例です。

成功のための3つのステップ

Step 1:思い込みを捨てる

- 「みなし同居」という言葉に惑わされない

- 小規模宅地特例の他の要件と混同しない

Step 2:条文を丁寧に読む

- かっこ書きの意味を正確に理解する

- 「被相続人の居住の用に供されていた家屋」の範囲を特定する

Step 3:事実関係を正確に把握する

- 建物の構造(独立性)

- 実際の生活実態

- 相続開始直前の状況

まとめ

本記事の核心ポイント

- 「被相続人の居住の用に供されていた家屋」= 被相続人が実際に生活していた空間

- かっこ書きの効果 = その家屋は3年要件の判定から除外される(カウントされない)

- 2世帯住宅では、被相続人の生活空間(1階)と相続人の生活空間(2階)は別

- 相続人が別の独立部分に住んでいた場合、かっこ書きに該当せず、3年要件が適用される

- したがって、みなし同居では3年以内に自己所有の家屋に住んでいたことがカウントされ、家なき子特例は適用不可

- 普通住宅の同居では、建物全体が被相続人の生活空間なので、かっこ書きに該当し、3年要件から除外され、家なき子特例は適用可能

実務での判断フロー

【家なき子特例の検討】

↓

相続人は3年以内に自己所有の家屋に住んでいたか?

YES → 次へ

NO → 家なき子特例OK

↓

その家屋は「被相続人の居住の用に供されていた家屋」か?

(被相続人が実際に生活していた空間か?)

↓

【2世帯住宅の場合】

相続人の居住部分(2階) ≠ 被相続人の居住部分(1階)

→ NO → かっこ書きに該当しない

→ 2階は3年要件の判定対象

→ 3年以内に住んでいた → 家なき子特例NG ❌

3年を超えればOKです。

↓

【普通住宅の場合】

相続人の居住部分(建物全体) = 被相続人の居住部分(建物全体)

→ YES → かっこ書きに該当

→ 建物全体は3年要件の判定から除外

→ 3年以内に住んでいてもカウントされない → 家なき子特例OK ✅

おわりに

小規模宅地等の特例は、相続税実務において最も重要な論点の一つです。

特に家なき子特例は、平成30年改正で厳格化されましたが、今回解説したような微妙な論点が残されています。

条文を正確に読み、事実関係を丁寧に把握する

この基本に立ち返ることで、適正な税務処理が可能となります。

本記事が、実務家の皆様の一助となれば幸いです。

税理士法人松野茂税理士事務所 〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F (阪神尼崎駅より徒歩1分)

TEL: 06-6419-5140 / FAX: 06-6423-7500 Email: info@tax-ms.jp

専門分野: 相続税・贈与税・事業承継・組織再編・M&A 弥生会計・クラウド会計対応

相続対策、相続税申告、M&A等の高度な税務相談は、 30年の経験を持つ当事務所までお気軽にご相談ください。

免責事項 本記事は、執筆時点(令和7年10月)の法令・通達等に基づいており、将来的に法改正等により内容が変更される可能性があります。個別具体的な案件については、必ず税理士等の専門家にご相談ください。

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00