短期前払費用の特例とは

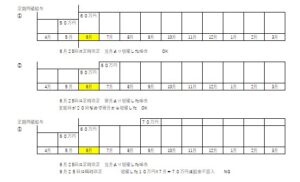

決算日が3月31日の会社を例に説明します。事務所の家賃が月10万円の場合、3月中に翌年度分(4月から翌年3月まで)の家賃120万円を前払いします。

通常の簿記処理では、翌期に対応する費用は「前払家賃」として資産計上し、当期の経費にはなりません。しかし税法では、1年以内の短期前払費用は当期の損金として処理できる特例があります。これは法人・個人ともに適用可能です。

適用可能な費用項目

適用できる経費(販管費)

- 生命保険料・損害保険料

- 家賃・地代

- リース料

- 各種会費(サーバー代等)

- 倒産防止共済掛金

適用できない経費

- 広告宣伝費

- 顧問料等の人的役務提供

重要な注意点

1. 継続適用要件

この特例には3年間の継続適用要件があります。一度適用したら毎年継続して適用する必要があり、恣意的な利益調整は認められません。

2. 販管費限定

製造業等で製造原価に算入した費用には適用できません。あくまで販管費としての処理が必要です。

効果的な活用場面

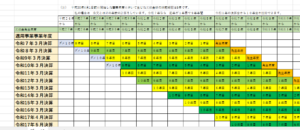

個人事業主の場合

所得税は超過累進税率のため、所得が高い年度での適用が効果的です。

法人の場合

- 所得800万円以下:税率約26%

- 所得800万円超:税率約37%

所得800万円を超える場合に特に効果を発揮します。

業績不振時の対応策

業績が悪化し赤字が予想される場合の適正な処理方法をご紹介します。

1. 短期前払費用の特例の中止

前払いを行わず、通常の月次処理に戻します。

2. 任意費用の調整

- 未払経費の計上時期の調整

- 消費税(税抜経理)の未払計上の調整

3. 減価償却費の調整

法人の場合:減価償却は任意償却のため、償却額を調整できます。 個人の場合:強制償却のため調整はできません。

適正な税務処理の重要性

税務処理においては、常に適正性と継続性を重視することが重要です。税務署は適正に税額を算出し、納税しようとする納税者を評価します。

一方で、棚卸資産の過小計上や売上の期ズレなど、不適正な処理は税務調査のリスクを高めます。これらの処理は決して推奨されるものではありません。

まとめ

短期前払費用の特例は、適正に活用すれば効果的な税務戦略となります。ただし継続適用要件や適用範囲を正しく理解し、税理士と相談の上で実行することをお勧めします。

次回は別の節税対策についてご紹介予定です。

尼崎 税理士|松野茂税理士事務所【尼崎駅徒歩1分】記帳代行・節税に強いトップページ

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00