相続した空き家を売却する際、最大3,000万円の特別控除が受けられる「空き家特例」(被相続人の居住用財産に係る譲渡所得の特別控除の特例)。この制度を正しく理解するには、基本用語と1億円判定の仕組みを押さえることが重要です。

押さえておきたい基本用語

被相続人居住用家屋とは

被相続人が主として居住していた家屋のことを指します。ここで注意が必要なのは、複数の建築物がある場合です。

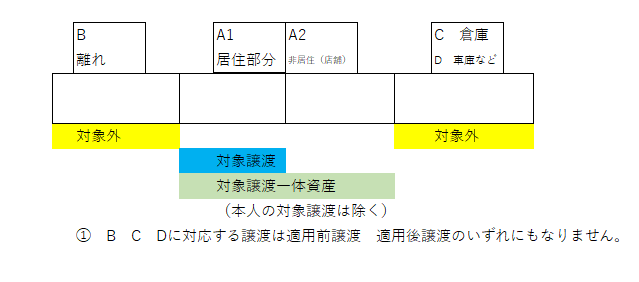

例えば、母屋、離れ、倉庫、蔵、車庫などが敷地内にある場合、被相続人が主として居住していた「母屋のみ」が被相続人居住用家屋に該当します。これらが用途上不可分の関係にあっても、特例の対象となるのは実際に居住していた建築物だけという点がポイントです。

居住用家屋取得相続人

相続等により被相続人の居住用家屋または敷地のいずれかを取得した相続人のことです。この「居住用家屋取得相続人」に該当すると、後述する1億円判定の対象となります。

対象譲渡一体資産

居住用家屋取得相続人が相続により取得したものでなくても、被相続人の居住用家屋等と一体として利用されていた資産のことを指します。これらの資産も1億円判定の計算に含まれることになります。

1億円判定とは何か

空き家特例には「1億円判定」という重要な要件があります。これは、相続した空き家等の譲渡対価の合計額が1億円を超えると、特例が適用できなくなるという制限です。

判定に含まれる譲渡の種類

1億円判定では、以下の譲渡を合算して判定します。

適用前譲渡

本件の譲渡より前の一定期間内に行われた譲渡で、特例の適用を受けなかったもの

本件譲渡

今回、特例の適用を受けようとしている譲渡

適用後譲渡

本件の譲渡後の一定期間内に行われる譲渡

重要な「一定期間」の考え方

1億円判定における「一定期間」とは、相続開始日から相続税の申告期限の翌日以後3年を経過する日までの期間を指します。

具体的な期間の計算例

例えば、令和5年4月10日に相続が開始した場合:

- 相続開始日:令和5年4月10日

- 相続税の申告期限:令和6年2月10日(相続開始から10ヶ月後)

- 一定期間の終了日:令和9年2月10日(申告期限の翌日から3年後)

したがって、令和5年4月10日から令和9年2月10日までの約3年10ヶ月間が「一定期間」となります。

一定期間内の譲渡管理が重要な理由

この一定期間内に行われた以下の譲渡は、すべて合算して1億円判定を行います。

- 適用前譲渡:本件譲渡前に既に売却した部分

- 本件譲渡:今回特例を適用しようとする譲渡

- 適用後譲渡:本件譲渡後に売却する予定の部分

つまり、一定期間内であれば、過去の譲渡も将来の譲渡も含めて1億円以下でなければ特例が使えないということです。

実務上の注意点

分割して売却する場合

土地を複数回に分けて売却する場合、各回の譲渡対価を合算して1億円以下でなければなりません。1回目の売却が5,000万円、2回目が6,000万円であれば、合計1億1,000万円となり特例は適用できません。

共有物件の場合

共有持分であっても、譲渡対価は持分割合ではなく、物件全体の対価で判定します。例えば、2分の1の共有持分を8,000万円で売却した場合でも、物件全体では1億6,000万円と評価されるケースがあります。

対象譲渡一体資産の売却

母屋と別に、同じ敷地内の駐車場や畑などを売却する場合も、それらが対象譲渡一体資産に該当すれば1億円判定に含まれます。

判定の注意点

居住用家屋取得相続人に該当する場合、特例の適用有無にかかわらず、一定期間内の譲渡はすべて1億円判定の対象となります。また、対象譲渡一体資産に該当する資産の譲渡も含まれるため、計画的な譲渡が求められます。

共有で取得した場合の留意点

相続財産を共有で取得した場合、各相続人がそれぞれ居住用家屋取得相続人に該当する可能性があります。共有持分の譲渡であっても、1億円判定の対象となるため、共有者間での譲渡計画の調整が重要です。

まとめ

空き家特例は大きな節税効果がある一方、1億円判定をはじめとする様々な要件があります。特に「一定期間」の概念を正しく理解し、その期間内の譲渡計画を慎重に立てることが重要です。

複数の建築物がある場合の判断や、適用前後の譲渡との関係、一定期間の正確な計算など、専門的な判断が必要なケースも少なくありません。相続した不動産の売却をお考えの方は、早めに専門家にご相談されることをお勧めします。

税理士法人松野茂税理士事務所では、相続税や不動産譲渡に関するご相談を承っております。

📍 所在地:〒660-0861 尼崎市御園町24 尼崎第一ビル7F(阪神尼崎駅徒歩1分)

📞 電話:06-6419-5140

📠 FAX:06-6423-7500

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00