こんにちは。尼崎の税理士法人松野茂税理士事務所の松野です。

従業員持株会で優先株式や無議決権株式を活用されている会社も多いと思いますが、設計を間違えると「社債類似株式」として予期せぬ税務リスクが発生することをご存じでしょうか。

今日は、30年の実務経験から、この2つの違いと安全な持株会運用のポイントをお話しします。

両者は似て非なるもの ― 共通点はあっても本質が違う

優先株式と社債類似株式、どちらも「普通株とは違う設計」という点では共通しています。

共通する特徴:

- 議決権を制限できる

- 配当に優先順位をつけられる

- 特別な取得条項を設定できる

しかし、決定的に違うのは**「返済性」の有無**です。

社債類似株式の本質は「返すことが前提」

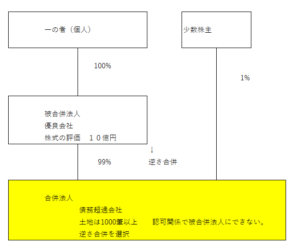

財産評価基本通達188では、次の3要件が揃うと社債類似株式と判定されます。

✓ 償還価額が決められている

✓ 償還期日が定められている

✓ 固定利率で配当を支払う

つまり「○年後に△円で買い戻す。毎年○%の配当を払う」という設計は、経済的に社債とほぼ同じということです。

従業員持株会用の優先株式は「返済性がない」設計にする

一方、持株会向けの優先株式は通常このように設計します。

- 取得条項はあるが会社側の任意

- 退職時の買取価格は「その時点の株価」で決定

- 配当は業績に応じて変動し、必ず払うわけではない

つまり「返す約束」をしていないため、社債類似株式には該当しません。

持株会で絶対に避けるべき3つの設計

❌ 1. 取得価額を固定する

「退職時に1株10万円で必ず買い取る」

これは債券の償還価額そのもの。通達188の核心に触れます。

❌ 2. 強制買戻し条項

「退職時に会社が必ず買い取る」「10年後に自動償還」

返済期限があると見なされ、社債性が強まります。

❌ 3. 固定利率の配当

「毎年3%を必ず支払う」「赤字でも支払う」

これは利息支払いと同じ。社債類似判定のリスクが一気に高まります。

安全な従業員持株会の5つの運用ポイント

✓ 1. 取得価額は時価ベースで変動させる

退職時の買戻し価額は「基準日の株価」で算定。類似業種比準価額や純資産価額で評価する方法を規程化しておきます。

✓ 2. 強制買戻しは避ける

「会社が取得することができる」という任意取得にとどめ、「必ず買い戻す」仕組みにしません。

✓ 3. 配当は優先順位のみ、固定利息にしない

「業績が許す限り普通株より優先」という設計にし、「○%を必ず支払う」は避けます。赤字時の無配を規程化しておくことも重要です。

✓ 4. 規程に社債性排除の文言を入れる

例えば:

本株式は償還期日および償還価額の定めを有しない。取得価額は取得時点の株価により算定する。配当は業績に応じて支払うことがあり、固定利率による支払義務を負わない。

✓ 5. 流動性は別の手段で確保

持株会内部の相対売買ルールや会社による任意取得で対応し、取得価額は必ず時価とします。

評価方法の違いが設計の違いを物語る

社債類似株式の評価:

- 債券の現在価値計算

- 償還価額と利息を割引率5%で現在価値化

割引現在価値なので社債としての相続税評価は下がります。

従業員持株会株式の評価:

- 通常の株式評価(類似業種比準・純資産価額)

- 会社価値ベースで算定

この評価方法の違いこそ、「返済性の有無」を示しています。

【重要】社債類似株式と判定された場合の評価上の取扱い

社債類似株式に該当すると判定された場合、株式評価において次のような特別な取扱いを受けます。

類似業種比準価額の計算から除外される項目

1. 発行済株式数から除外

類似業種比準価額を計算する際の「1株当たりの比準要素」を算出するとき、社債類似株式は発行済株式総数から除外されます。

つまり、普通株式だけで1株当たりの配当金額・利益金額・純資産価額を計算することになります。

2. 配当金額から除外

社債類似株式に支払った配当金は、類似業種比準価額の計算要素である「1株当たりの配当金額」から除外されます。

これは、社債類似株式への配当が実質的には「利息の支払い」と同視されるためです。

3. 利益金額からの除外

社債類似株式への配当金は、会計上は利益処分として配当されますが、評価計算上は「1株当たりの利益金額」の計算から除外されます。

なぜこのような取扱いになるのか

社債類似株式は「株式の形をした社債」として扱われるため、

- 株式数としてカウントしない

- 配当は利息として扱うため、株式配当からは除く

- 利益計算も、社債への利息支払いと同様に調整する

という考え方で、普通株式の1株当たり価値を正確に算出することが目的です。

実務上の影響

この取扱いにより、社債類似株式を発行している会社では:

普通株式の評価額が変動する可能性があります。

例えば、社債類似株式への高額な配当を除外すると、普通株式の1株当たり配当が相対的に低くなり、類似業種比準価額が下がることがあります。

逆に、社債類似株式の株式数を除外することで、普通株式の1株当たり利益や純資産が上昇し、評価額が上がるケースもあります。

このため、従業員持株会で社債類似株式に該当しないよう設計することは、評価の複雑化を避け、予測可能な株価管理を行うためにも重要です。

【注意】同族株主の原則評価を下げる目的での社債類似株式の利用はNG

相続税・贈与税対策として「同族株主が保有する普通株式の評価額を下げたい」という相談をいただくことがありますが、社債類似株式を使った評価引き下げは極めて危険です。

よくある誤った発想

「社債類似株式を発行すれば、その分だけ発行済株式総数が増えて、1株当たりの価値が下がるのでは?」

→ これは完全に誤りです。

前述の通り、社債類似株式は類似業種比準価額の計算において:

- 発行済株式数から除外される

- 配当金額から除外される

- 利益金額の計算でも調整される

つまり、社債類似株式を発行しても、同族株主が保有する普通株式の評価額を下げる効果はほとんどありません。

むしろ逆効果になるリスク

社債類似株式を発行した結果:

1. 評価計算が複雑化する 通常の株式評価に加えて、社債類似株式の現在価値計算が必要になり、税務調査でも説明に苦慮します。

2. 税務否認のリスク 明らかに評価引き下げ目的と認定されれば、租税回避行為として否認される可能性があります。

3. 実質的な効果がない 前述の除外規定により、期待した評価減効果が得られません。

4. 法人税上も不利 社債類似株式への配当は損金不算入のため、法人税の負担軽減にもなりません。

正しい評価引き下げの方法

同族株主が保有する株式の評価を適正に引き下げたい場合は、次のような正攻法があります。

✓ 配当政策の見直し 無理な高配当を避け、内部留保を増やす

✓ 役員退職金の適正支給 適正な範囲での退職金支給により純資産を圧縮

✓ 不動産の含み損の実現 適正な資産整理により純資産価額を適正化

✓ 従業員持株会への譲渡 段階的に従業員へ株式を譲渡し、同族株主の持株比率を下げる(ただし適正価格で)

✓ 種類株式の活用(社債類似株式以外) 議決権制限株式や配当優先株式を適正に設計し、事業承継を円滑化

いずれも「社債類似株式」ではなく、正当な事業目的と合理性のある株式設計が前提です。

配当と利息の違い ― よくある質問

Q. 社債類似株式の配当は損金になりますか?

A. なりません。どれだけ社債に似ていても、株式である限り配当は損金不算入です。

Q. 固定利率の配当は危険ですか?

A. はい、非常に危険です。「利息の支払い」と同じ性質を持つため、社債類似判定のリスクが高まります。

Q. どんな配当なら安全ですか?

A. 次の3点を守れば安全です。

- 業績に応じて配当(無配もあり得る)

- 固定利率にしない

- 普通株より優先するだけの「優先配当」

Q. 社債類似株式に該当すると、普通株式の評価にも影響しますか?

A. はい、影響します。社債類似株式の株式数・配当金額・利益金額が類似業種比準価額の計算から除外されるため、普通株式の1株当たり評価額が変動する可能性があります。

Q. 相続税対策として社債類似株式を使えますか?

A. 使えません。社債類似株式は発行済株式数から除外されるため、評価引き下げ効果はありません。むしろ評価計算の複雑化と税務リスクが高まるだけです。

まとめ ― 返済性さえ入れなければ安全

従業員持株会の優先株式設計で最も重要なのは:

「返す約束をしない」「価格を固定しない」「利息にしない」

この3原則を守れば、社債類似株式と認定されることはまずありません。

無議決権や配当優先それ自体は問題ありません。危険なのは償還価額・償還期日・固定利率の組み合わせです。

また、万が一社債類似株式と判定された場合、評価計算が複雑化し、普通株式の評価にも影響が及びます。

さらに重要なことは、社債類似株式は相続税対策としての評価引き下げ効果はなく、租税回避として否認されるリスクすらあるということです。

最初の設計段階で「社債性を排除する」こと、そして「正当な事業目的に基づいた株式設計」を行うことが、将来の評価リスクを回避する最善策です。

従業員持株会の設計・事業承継でお困りの経営者様へ

当事務所では、組織再編・M&A・事業承継の専門知識を活かし、従業員持株会の設計から株式評価、相続対策まで一貫してサポートしています。

このようなご相談に対応しています:

- 従業員持株会の優先株式設計と規程作成

- 株式評価と税務リスクの診断

- 社債類似株式に該当しないための設計チェック

- 同族株主の株式評価を適正化するための正攻法アドバイス

- 事業承継に向けた株式の整理・組織再編

- M&Aにおける株式評価と税務デューデリジェンス

- 相続税対策を含めた総合的な事業承継プラン

30年以上の実務経験で培った専門知識で、御社の持株会設計・事業承継を安全にサポートいたします。

税理士法人松野茂税理士事務所

〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

(阪神尼崎駅徒歩1分)

TEL: 06-6419-5140

FAX: 06-6423-7500

初回相談は無料です。お気軽にお問い合わせください。