はじめに

インボイス制度の導入により、消費税の取り扱いが大きく変わりました。特に個人事業主から法人への転換(法人成り)を検討されている事業者の皆様にとって、今がまさに「最後のチャンス」と言える重要な時期です。

インボイス制度導入前の法人成りメリット

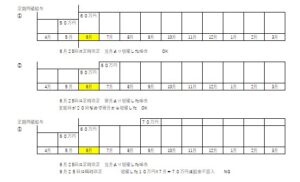

従来の2年間免税制度

新設法人は設立当初、以下の条件により消費税の納税義務が免除されていました:

- 基準期間がない:設立1期目・2期目は前々事業年度の課税売上高による判定ができない

- 特定期間の判定:資本金1,000万円未満かつ特定期間の課税売上高・給与支払額が1,000万円以下

- 結果:最大2年間の消費税免税事業者として事業運営が可能

この制度により、法人成りは大きな節税効果をもたらしていました。

インボイス制度導入による変化

免税事業者の制約

2023年10月のインボイス制度導入により状況が一変:

免税メリットの消失:登録と同時に課税事業者となり、従来の2年間免税の恩恵を受けられない

取引先の仕入税額控除:免税事業者からの仕入れは原則として仕入税額控除の対象外

事実上の登録圧力:取引継続のためインボイス登録事業者になる必要性

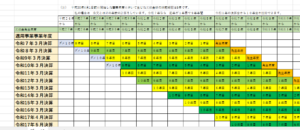

新設法人における救済措置:2割特例

2割特例の概要

インボイス制度導入に伴い、新設法人には以下の特例措置が設けられています:

適用条件

- 基準期間のない新設法人

- インボイス登録により課税事業者となった法人

- 令和5年10月1日から令和8年9月30日までの期間

特例内容

簡易課税制度との選択適用も可能

納付税額 = 課税売上げに係る消費税額 × 20%

通常の仕入控除税額の計算が不要

具体的な節税効果

計算例

- 年間課税売上高:5,000万円

- 課税売上げに係る消費税額:500万円(10%)

従来の本則課税の場合

- 仕入控除税額を個別計算

- 実際の仕入れに係る消費税額によって納税額が決定

2割特例適用の場合

仕入れの内容に関わらず一律20%で計算

納付税額:500万円 × 20% = 100万円

業種的に建設業 サービス業などは2割特例が有利となると思われる。

法人成りを検討すべきタイミング

今が「最後のチャンス」である理由

- 経過措置の期限:2割特例は令和8年9月30日まで

- 設立タイミング:早期設立により特例適用期間を最大化

- 事業規模:一定規模以上の事業者ほど節税効果が大きい

検討すべき事業者の特徴

所得税の累進税率が高くなっている事業者

年間課税売上高が1,000万円を超える個人事業主

取引先からインボイス対応を求められている事業者

事業拡大により法人化のメリットが見込める事業者

法人成りの総合的なメリット

消費税以外のメリット

税務面

- 所得税から法人税への転換による税率メリット

- 役員報酬による所得分散効果

- 退職金制度の活用

- 欠損金の繰越控除期間の延長(10年)

事業面

事業承継対策としての効果

社会的信用の向上

金融機関からの資金調達の円滑化

優秀な人材確保の優位性

注意すべきポイント

デメリットと留意事項

- 設立・運営コスト:登記費用、税理士費用の増加

- 社会保険の強制適用:厚生年金・健康保険の事業主負担

- 税務申告の複雑化:法人税申告書の作成

- 赤字でも発生する税負担:法人住民税均等割

慎重な検討が必要な場合

個人事業での各種控除(青色申告特別控除等)を十分活用できている事業者

年間売上高が1,000万円未満で推移する見込みの事業者

設立・運営コストが節税効果を上回る可能性がある事業者

2割特例より本則課税や簡易課税が有利になる場合もあるので注意

まとめ

インボイス制度の導入により、法人成りによる消費税節税の環境は大きく変化しました。しかし、新設法人に対する2割特例により、令和8年9月30日までは一定の節税メリットを享受できる「最後のチャンス」が残されています。

事業規模や将来性を総合的に判断し、この機会を活かした法人成りを検討されることをお勧めします。ただし、個々の事業状況により最適な選択は異なりますので、専門家にご相談のうえ、慎重にご検討ください。製造業やサービス業は簡易課税よりも2割特例が有利となります。

会社設立後の特定期間の課税売上高が1千万円(または給与の合計額が1千万円)を超えてしますと翌年から2割特例は選択できません。特定期間とは会社を設立して6月間を言います。この6月間の売上高(実際は給与の合計でもよい)が1千万円を超えると翌年は2割特例は使えません。

尼崎 税理士|松野茂税理士事務所【尼崎駅徒歩1分】記帳代行・節税に強いトップページ

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00