はじめに

個人で不動産賃貸業を営まれている地主さんにとって、相続対策は重要な課題です。今回は、簿価の少なくなった建物を新設法人に譲渡することで、相続財産の圧縮と賃貸収入の所得の分散を同時に実現する手法についてご説明します。

不動産所得は地代収入のみとなり子供が給与を受けます。

この手法の基本的な仕組み

1. 建物の法人譲渡による相続財産の圧縮

現状の問題点

- 個人名義の建物:相続税評価額は固定資産税評価額X(1-0.3)

- 長年の減価償却により簿価は大幅に減少

- 建物の固定試案税評価は残存価格が2割程度なのであまり下がりません。

対策後の効果

- 建物を法人に譲渡することで、個人の相続財産から除外

無償返還届を出すことで土地の評価が2割減額されます。

もともと 借家建付地なので(1-0.6X0.3)なので18%の減額はされます。

賃貸収入は子供達への給与に代わります。

色々 有利な面が多く ブログでは書き入れません。

2. 賃貸収入の分散効果

従来の構造

- 賃貸収入はすべて地主個人に帰属

- 高額な所得税・住民税の負担

- 収入増加により相続財産も増加

対策後の構造

地主個人の収入減少により相続財産の増加を抑制

建物からの賃貸収入は法人に帰属

法人から子供に役員報酬として支給

所得分散により税負担軽減

実務上の手続きと注意点

1. 法人設立から建物譲渡まで

Step 1:法人設立

- 資本金は適正額に設定(1,000万円未満推奨)

- 株主構成は将来の相続を見据えて決定 誰が相続するのか?

Step 2:建物の譲渡価額の決定

さて 譲渡する建物の譲渡価格の問題がありますが、多くの判例から帳簿価格での譲渡が認められます、 1円の簿価なら5万円程度で良いです。

よって償却の進んだ古い建物が対象となります。 非常に重要なポイントです。 新築のマンションは簿価が小さくなるまで待たないと効果を発揮しません。

Step 3:資金調達

簿価で譲渡するため資金を用意する必要はありません。

2. 土地の取り扱い(無償返還の届出)

土地は個人名義のまま

- 建物のみを法人に譲渡

- 土地は個人所有のまま法人に賃貸借 地代は固定資産税の3倍 地代を0円する使用貸借はNGとなります。 重要です。

無償返還の届出書提出

- 土地の所有者(個人)と使用者(法人)が連名で提出

- 無用返還届の理解が必要です。今回は割愛します。

3. 税務上の留意事項

所得税(個人)

- 建物譲渡益に対する譲渡所得税はほとんどありませんが申告は必要です。

簿価又は5万円程度で売却

毎年 法人の役員が給与をもらいます。子供にしておくの良いです。

法人税

- 簿価での譲渡が時価に比して低くて問題になることはほとんどありません、

相続税

無償返還届出を出すことで借地権の認定課税の問題をクリアにします。認定課税の説明は割愛します。

相続財産の減少

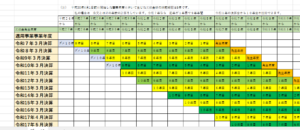

前提条件

- 建物:固定資産税評価額 5,000万円、簿価 0円

- 土地:相続税評価額 3億円

- 年間賃料収入:3,000万円

対策前の相続財産

建物:5,000万円 x(1-0.3借家権割合)=3千5百万円

土地:3億円 ×(1-0.6借地権X0.3)=2億4千600万円

合計:2億8千百万円

対策後の相続財産

建物:0円(法人所有)

土地:3億円(無償返還届出により2割減額)2億4千万円

合計:2億4千万円

この例では建物部分の圧縮効果により4千万円の相続財産圧縮を実現

家賃収入が会社に計上される事での相続財産の増加防止の方が重要かと思います。

成功させるためのポイント

1. 適切なタイミング

- 建物の簿価が十分に減少した時期

- 地主の年齢や健康状態を考慮

- 地代は固定資産税の3倍以上

2. 家族間の合意形成

- 相続人全員の理解と協力

- 将来の事業承継も見据えた株主構成

- 法人運営への参画意識

3. 継続的な管理

- 法人の適切な運営

- 役員報酬の適正額の設定

4 地代の決定

土地を会社に貸しているので地代を決めないと行けません。地代は 固定資産税の3倍程度にしておきます。

小規模宅地の評価が可能

多くのケースで貸家の場合の小規模宅地の特例を受けることができると思います。

まとめ

建物の法人譲渡による相続対策は、以下の効果を同時に実現できる優れた手法です:

所得分散効果:賃貸収入の法人帰属と役員報酬による分散

相続財産の圧縮効果

「免責事項」

本ブログに掲載されている税務・会計に関する情報は、執筆時点の税法等に基づく一般的な解釈を示したものであり、個別具体的な事案への適用を保証するものではありません。また、税法の解釈や適用については、最終的には税務署の判断に委ねられる部分があります。

実際の税務申告や税務相談については、必ず税理士等の専門家にご相談いただき、個別の事情に応じた適切な判断を行ってください。

本ブログの情報を利用されたことにより生じた損害や税務署とのトラブル等について、当事務所は一切の責任を負いかねます。

PR

税理士法人松野茂税理士事務所では、このような高度な相続対策のご相談を承っております。

- 30年の豊富な経験に基づく専門的なアドバイス

- 組織再編・M&A分野での高度な専門知識

- お客様の状況に応じたオーダーメイドの対策提案

お問い合わせ

- 📍 〒660-0861 尼崎市御園町24 尼崎第一ビル7F(阪神尼崎駅徒歩1分)

- ☎️ 06-6419-5140

尼崎 税理士|松野茂税理士事務所【尼崎駅徒歩1分】記帳代行・節税に強いトップページ

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00