はじめに

令和5年10月からスタートしたインボイス制度。新規開業される事業者の皆様にとって、消費税の負担は大きな関心事ではないでしょうか。そんな中、2割特例という制度をご存知ですか?

この制度を活用することで、インボイス発行事業者となった小規模事業者の消費税負担を大幅に軽減することができます。今回は、新規開業者の方に向けて、この2割特例について詳しく解説いたします。

2割特例とは?

2割特例とは、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になられた方について、消費税の納税額を売上税額の2割とすることができる特別措置です。

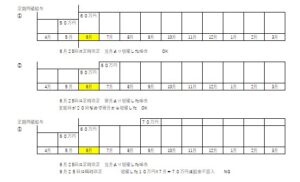

通常の計算方法との違い

通常の消費税計算

- 売上税額 – 仕入税額 = 納税額

2割特例適用時

- 売上税額 × 20% = 納税額

この制度により、事前の届出が不要で、特別な手続きは必要ありません。

基本的な要件

免税事業者からインボイス発行事業者になった方で基準期間(2年前)における課税売上高が1,000万円以下かつ特定期間(前年1月1日~6月30日)の課税売上高が1,000万円以下の方

具体的なケース

令和5年10月1日からインボイス発行事業者になった個人事業主 新設法人でインボイス発行事業者となった会社 これまで免税事業者だった小規模事業者

2割特例のメリット

1. 大幅な税負担軽減

売上税額の2割のみの納税で済むため、通常の計算方法と比較して大幅な負担軽減となります。

2. 届出不要

事前の届出や申請は不要です。確定申告時に選択することができます。

3. 簡単な計算

複雑な仕入税額控除の計算が不要で、売上税額に20%を乗じるだけの簡単な計算です。

4. 帳簿の簡素化

仕入税額控除の詳細な管理が不要となり、帳簿管理が簡素化されます。

具体的な計算例

ケース:年間売上500万円(税込550万円)の個人事業主

2割特例適用の場合

- 消費税額:550万円 – 500万円 = 50万円(売上税額)

- 納税額:50万円 × 20% = 10万円

通常計算の場合(仮に仕入税額20万円とした場合)

- 納税額:50万円 – 20万円 = 30万円

節税効果:20万円の軽減!

注意点・デメリット。

設備投資が多く本則課税では還付になるような場合には、2割特例を選択してはいけません。卸売業は簡易課税 仕入れ税額控除が90%あるので 本則課税が有利な場合や簡易課税を選択が有利になることもあります。

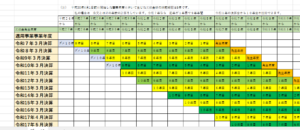

3. 適用期間の限定

令和8年9月30日までの時限措置です。

4. 事前シミュレーションの重要性

仕入れが多い業種の場合、通常計算の方が有利な場合があります。

新規開業者への具体的アドバイス

- 開業時期の検討

法人の場合 令和8年9月30日までに開業すればよく、個人事業者は令和8年度中にしていることが、この特例を活用できます。 - 事業計画での活用

消費税負担を2割で見込むことで、より正確な事業計画が立てられます。 - 記帳の準備

弥生会計などのクラウド会計ソフトを活用し、正確な売上管理を行いましょう。 - 専門家への相談

業種や事業規模によって最適な選択肢は異なります。税理士への相談をお勧めします。

よくあるご質問

Q: 2割特例は必ず適用しなければいけませんか? A: いいえ。任意の制度です。通常の計算方法との比較検討をして、有利な方を選択できます。

Q: 途中で変更はできますか? A: 同一課税期間中の変更はできません。翌年度から変更可能です。

Q: 届出書の提出は必要ですか? A: 事前の届出は不要です。確定申告書で選択を表明します。

まとめ

2割特例は、新規開業者やインボイス制度を機に課税事業者となった小規模事業者にとって、非常に有利な制度です。

活用のポイント

- 適用要件の確認 – 自身が対象者かどうかの確認

- 業種別シミュレーション – 2割特例・簡易課税・本則課税の3つを比較検討

- 事業計画との整合性 – 設備投資計画や事業の収支見込みを考慮

- 適切な記帳 – 正確な売上管理の徹底

- 専門家の活用 – 税理士への相談で最適な選択を

当事務所では、新規開業者の皆様に対して、2割特例を含めた最適な税務戦略をご提案いたします。インボイス制度や消費税に関するご相談は、お気軽にお問い合わせください

尼崎 税理士|松野茂税理士事務所【尼崎駅徒歩1分】記帳代行・節税に強いトップページ

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00