相続した空き家を売却するときに使える 3,000万円特別控除(空き家特例)。

便利な制度ですが、使えるケースと使えないケースの線引きに注意が必要です。

特に「庭先を分筆して切り売りする場合」は要注意です。

目次

目次

- 空き家特例の基本

- 家屋を残して庭だけ売った場合

- 家屋を取り壊してから土地を売った場合

- 実務での判断ポイント

- まとめ

1. 空き家特例の基本

- 相続により取得した 被相続人居住用家屋 またはその敷地を譲渡した場合に、譲渡所得から最高3,000万円を控除できる制度です。

- 適用条件は、昭和56年5月31日以前建築の家屋であることや、相続から3年以内の譲渡など。

- 条文では「当該家屋又はその敷地」と規定されています。

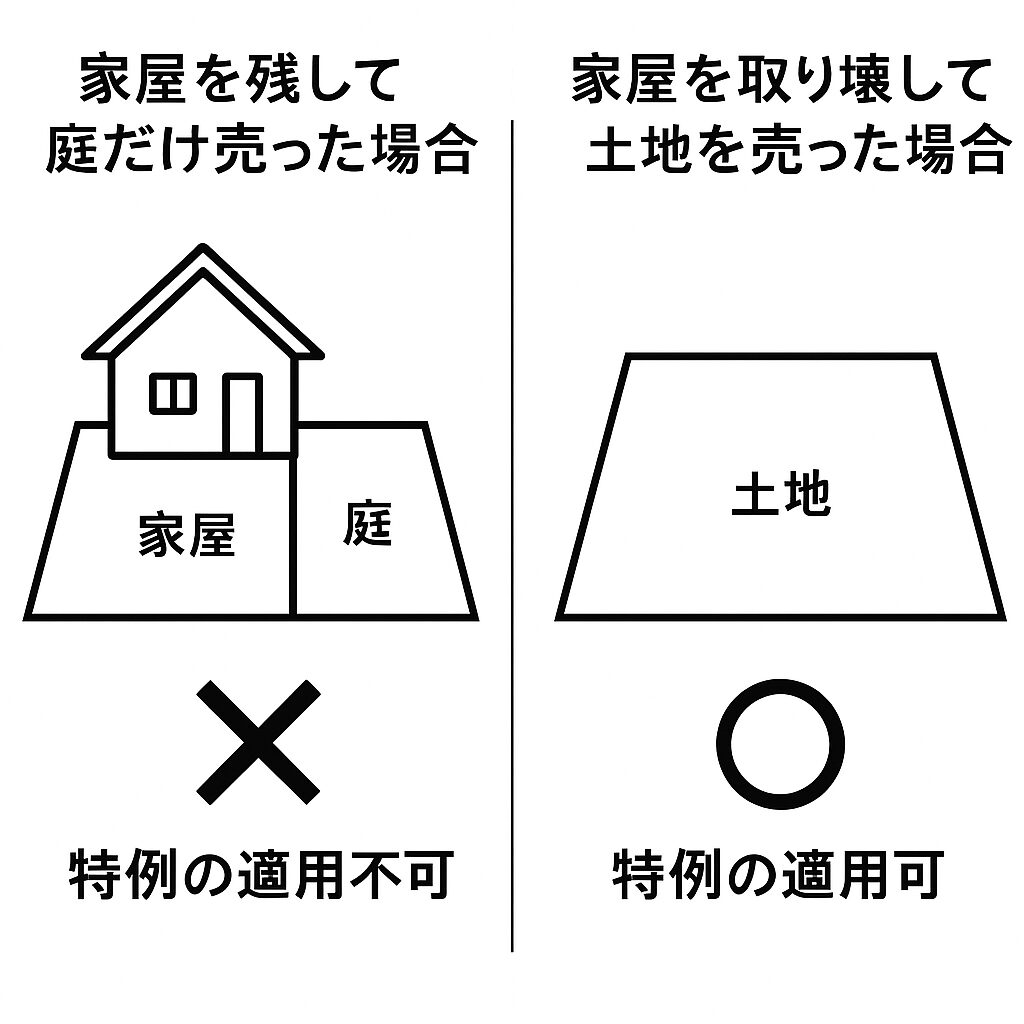

2. 家屋を残して庭だけ売った場合

- 家屋を残したまま、庭先だけを分筆して譲渡するケース。

- この場合、「当該家屋の敷地」とは言えず、空き家が残ってしまうため特例は適用できません。

👉 庭先の切り売りだけでは「空き家解消」という制度目的を満たさないためです。

3. 家屋を取り壊してから土地を売った場合

- 先に家屋を取り壊し、更地にした上で土地を分筆し、譲渡する場合。

- この場合は「当該家屋の敷地に供されていた土地」として扱われるため、空き家特例の適用が可能です。

👉 ポイントは「家屋を取り壊して空き家が存在しない状態にすること」。

4. 実務での判断ポイント

- 家屋を残すか、取り壊すかで税務の取扱いが180度変わります。

- 家屋を残して庭先を売る → 特例NG

- 家屋を取り壊して土地全体や一部を売る → 特例OK

- 売却スケジュールを決める前に、必ず税理士や専門家に相談することが大切です。

5. まとめ

- 空き家特例は「空き家の発生防止」が目的。

- 家屋を残したまま庭先を切り売りしても特例は使えません。

- ただし、先に家屋を取り壊せば、敷地を分筆して売却しても特例が適用可能です。

参考リンク

- No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

- 租税特別措置法 第35条の3(e-Gov法令検索)

👉 相続した不動産を「切り売り」するか「家屋ごと譲渡するか」で、税金が大きく変わります。

当事務所では、譲渡計画の段階から シミュレーションと最適な手順 をご提案しています。お気軽にご相談ください。

税理士法人松野茂税理士事務所(尼崎)|事務所概要

税理士法人松野茂税理士事務所

代表税理士:松野 茂

社員税理士:山本 由佳

所属税理士:近畿税理士会 尼崎支部

法人登録番号:第6283号

法人番号:4140005027558

適格請求書発行事業者登録番号(インボイス番号):T4140005027558

所在地:〒660-0861 兵庫県尼崎市御園町24 尼崎第一ビル7F

TEL:06-6419-5140

営業時間:平日 9:00〜18:00